Raportul Special

realizat de specialisti

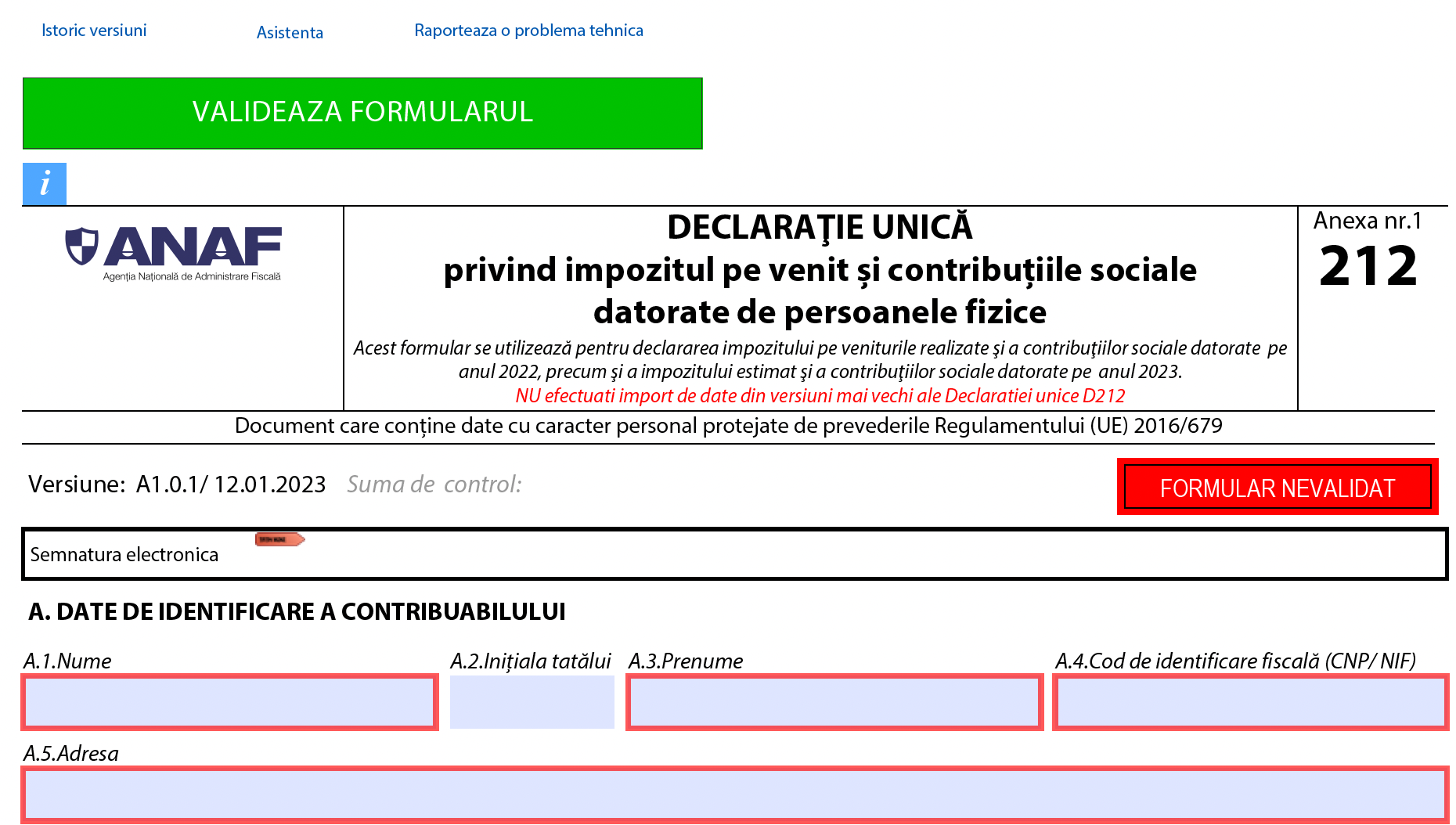

Ordinul care prevede noul model al declaratiei unice pentru anul 2023, dar si instructiunile de completare, a fost publicat in Monitorul Oficial. In acest sens, ANAF a actualizat si PDF-ul inteligent, iar contribuabilii pot incepe sa transmita deja formularul la fisc.

Declaratia Unica pentru anul 2023 a fost modificata prin OpANAF nr. 2541/19.12.2022 si se utilizeaza pentru declararea impozitului pe veniturile realizate si a contributiilor sociale datorate pe anul 2022, precum si a impozitului estimat si a contributiilor sociale datorate, pe anul 2023.

Ordinul nr. 2.541 din 19 decembrie 2022 pentru aprobarea modelului, continutului, modalitatii de depunere si de gestionare a formularului 212 "Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice" a fost publicat in Monitorul Oficial nr. 1246 din 23 decembrie 2022.

Astfel, a fost aprobat modelul si continutul formularului 212 „Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice“ si anexa la acesta, prevazute in anexa nr. 1*).

Formularul se utilizeaza de persoanele fizice pentru declararea impozitului pe veniturile realizate si a contributiilor sociale datorate incepand cu anul 2022, precum si pentru declararea impozitului pe veniturile estimate si a contributiilor sociale datorate incepand cu anul 2023.

Directia generala proceduri pentru administrarea veniturilor, precum si directiile generale regionale ale finantelor publice si unitatile fiscale subordonate acestora vor duce la indeplinire prevederile prezentului ordin.

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita stick USB

Analiza financiara comparativa intreprinderea romaneasca in comparatie cu modelul nordamerican

Ghidul practic al contabilitatii Legislatie explicata - Exemple detaliate - Monografii contabile complete

Pentru a descarca Soft A, click AICI»

Declaratia se completeaza si se depune de catre persoanele fizice care in anul de impunere au realizat, individual sau intr-o forma de asociere, venituri/pierderi din Romania sau/si din strainatate si care datoreaza impozit pe venit si contributii sociale obligatorii, potrivit prevederilor Codului fiscal.

Declaratia se depune si de catre urmatoarele categorii de contribuabili:

– profesionisti, astfel cum sunt reglementati de art. 3 alin. (2) din Legea nr. 287/2009 privind Codul civil, republicata, cu modificarile si completarile ulterioare, denumita in continuare Codul civil, si persoanele fizice care obtin venituri exclusiv din drepturile de autor si drepturile conexe care au beneficiat de:

• indemnizatia prevazuta la art. 3 din Ordonanta de urgenta a Guvernului nr. 132/2020 privind masuri de sprijin destinate salariatilor si angajatorilor in contextul situatiei epidemiologice determinate de raspandirea coronavirusului SARS-CoV-2, precum si pentru stimularea cresterii ocuparii fortei de munca, aprobata cu modificari si completari prin Legea nr. 282/2020, cu modificarile si completarile ulterioare, denumita in continuare Ordonanta de urgenta a Guvernului nr. 132/2020;

• indemnizatia prevazuta la art. 6 alin. (1) lit. a) si b) din Ordonanta de urgenta a Guvernului nr. 111/2021 pentru stabilirea unor masuri de protectie sociala a angajatilor si a altor categorii profesionale in contextul interzicerii, suspendarii ori limitarii activitatilor economice, determinate de situatia epidemiologica generata de raspandirea coronavirusului SARSCoV-2, cu modificarile ulterioare, denumita in continuare Ordonanta de urgenta a Guvernului nr. 111/2021;

• indemnizatia prevazuta la art. 6 alin. (1) lit. a) sau lit. b) din Ordonanta de urgenta a Guvernului nr. 2/2022 privind stabilirea unor masuri de protectie sociala a angajatilor si a altor categorii profesionale in contextul interzicerii, suspendarii ori limitarii activitatilor economice, determinate de situatia epidemiologica generata de raspandirea coronavirusului SARS-CoV-2, precum si pentru modificarea si completarea unor acte normative, cu modificarile ulterioare, denumita in continuare Ordonanta de urgenta a Guvernului nr. 2/2022.

Declaratia se completeaza si se depune si de catre persoanele fizice care nu realizeaza venituri si care opteaza pentru plata contributiei de asigurari sociale de sanatate.

1. Declaratia se depune:

– pana la data de 25 mai inclusiv a anului urmator celui de realizare a veniturilor in vederea declararii venitului realizat si stabilirii/definitivarii impozitului anual pe venit si a contributiilor sociale;

– pana la data de 25 mai inclusiv a fiecarui an, pentru stabilirea si declararea impozitului pe venitul estimat/norma de venit a se realiza in fiecare an fiscal, precum si pentru declararea si stabilirea contributiilor sociale datorate;

– pana la data de 25 mai inclusiv a anului urmator celui de realizare a veniturilor, sub sanctiunea decaderii, in cazul exercitarii optiunii privind destinatia unei sume reprezentand pana la 3,5% din impozitul datorat pe venitul net anual impozabil/castigul net anual impozabil stabilit potrivit art. 123 alin. (3) din Codul fiscal, pentru sustinerea entitatilor nonprofit care se infiinteaza si functioneaza in conditiile legii si a unitatilor de cult, precum si pentru acordarea de burse private.

2. Declaratia se depune in termen de 30 de zile de la data producerii evenimentului/incheierii contractului intre parti, in cazul contribuabililor care incep o activitate in cursul anului fiscal sau al celor care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arendare pentru care impunerea este finala si care nu au avut, pana la acea data, obligatia depunerii declaratiei unice.

3.1. Declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice poate fi corectata de contribuabili din propria initiativa, ori de cate ori informatiile actuale nu corespund celor din declaratia depusa anterior, prin depunerea unei declaratii rectificative in conditiile prevazute de Legea nr. 207/2015 privind Codul de procedura fiscala, cu modificarile si completarile ulterioare, denumita in continuare Codul de procedura fiscala.

3.2. Declaratia rectificativa se intocmeste pe acelasi formular, bifandu-se cu X casuta/casutele „Declaratie rectificativa privind Capitolul I“ si/sau „Declaratie rectificativa privind Capitolul II“, completandu-se, dupa caz, capitolul I „Date privind impozitul pe veniturile realizate si contributiile sociale datorate pentru anul .....“ si/sau capitolul II „Date privind impozitul pe veniturile estimate/norma de venit a se realiza in Romania si contributiile sociale datorate pentru anul ...........“.

3.3. Declaratia rectificativa se completeaza inscriindu-se toate datele si informatiile prevazute in capitolul supus rectificarii, inclusiv cele care nu difera fata de declaratia initiala/anterioara.

3.4. Declaratia rectificativa se utilizeaza pentru:

– corectarea impozitului pe venit, precum si a contributiilor sociale datorate de persoanele fizice;

– modificarea datelor de identificare a persoanei fizice;

– modificarea unor date referitoare la categoria/sursa veniturilor sau a nivelului acestora, potrivit legii;

– modificarea unor date referitoare la contributia de asigurari sociale si contributia de asigurari sociale de sanatate;

– corectarea altor informatii prevazute de formular.

3.5. La rectificarea declaratiei se vor avea in vedere urmatoarele:

– declaratia initiala este declaratia care nu are nicio bifa de rectificativa selectata;

– este permisa depunerea unei singure declaratii initiale;

– declaratia rectificativa este declaratia cu cel putin o bifa de rectificativa selectata (la capitolul I sau capitolul II sau la ambele capitole);

– o declaratie rectificativa care rectifica ambele capitole (capitolul I si capitolul II) trebuie sa aiba ambele bife de rectificare selectate.

3.6. Contribuabilii pot rectifica impozitul pe venitul estimat pana la data de 31 decembrie a anului de impunere.Fac exceptie contribuabilii care nu au obligatia completarii capitolului I din declaratie si care rectifica declaratia in conditiile prevazute de Codul de procedura fiscala.

3.7. Contribuabilii care realizeaza venituri din activitati independente si/sau din activitati agricole, silvicultura si piscicultura pentru care impozitul se determina in sistem real si care in cursul anului fiscal isi inceteaza activitatea, precum si cei care intra in suspendare temporara a activitatii, potrivit legislatiei in materie, au obligatia de a depune la organul fiscal competent declaratia in termen de 30 de zile de la data producerii evenimentului.

3.8. Contribuabilii care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, in situatiile in care intervin modificari ale clauzelor contractuale sau in cazul rezilierii, in cursul anului fiscal, a contractelor incheiate intre parti, pentru care determinarea venitului brut se efectueaza potrivit prevederilor art. 120 alin. (7) din Codul fiscal, si in care chiria este exprimata in lei sau reprezinta echivalentul in lei al unei sume in valuta, depun declaratia in termen de 30 de zile de la data producerii evenimentului.

3.9. Contribuabilii care realizeaza venituri din activitati independente pentru care venitul net se determina pe baza normelor de venit, in situatia incetarii activitatii in cursul anului, respectiv a intreruperii temporare, sunt obligati ca in termen de 30 de zile de la producerea evenimentului sa depuna declaratia la organele fiscale competente si sa isi recalculeze impozitul pe venit.Documentele justificative in baza carora se reduc normele anuale de venit se pastreaza la domiciliul fiscal al contribuabililor.

3.10. Persoanele fizice cu handicap grav sau accentuat care realizeaza venituri din activitati independente/activitati agricole, in mod individual si/sau intr-o forma de asociere, determinate pe baza normelor de venit sau in sistem real, depun declaratia in termen de 30 de zile de la obtinerea certificatului care atesta incadrarea in gradul de handicap in vederea recalcularii venitului net anual si a impozitului datorat.

a) organul fiscal central in a carui raza teritoriala contribuabilul are adresa unde isi are domiciliul, potrivit legii, sau adresa unde locuieste efectiv, in cazul in care aceasta este diferita de domiciliu, pentru persoanele fizice care au domiciliul fiscal in Romania;

b) organul fiscal central competent, potrivit legii, pentru administrarea contribuabililor persoane fizice, fara domiciliu fiscal in Romania.

1. Declaratia se depune, impreuna cu anexele completate, daca este cazul, astfel:

a) in format letric, direct la registratura organului fiscal sau prin posta, cu confirmare de primire.Declaratia se pune gratuit la dispozitia contribuabilului.Data depunerii declaratiei in format hartie este data inregistrarii acesteia la organul fiscal sau data depunerii la posta, dupa caz.

b) prin mijloace electronice de transmitere la distanta, in conformitate cu prevederile legale in vigoare, respectiv:

– prin intermediul serviciului „Spatiul privat virtual“ (SPV);

– pe site-ul e-guvernare.ro, cu semnatura electronica calificata.

2. Formularul „Anexa nr. ......... la formularul 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice“ se depune numai impreuna cu declaratia unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice.

Veniturile necuprinse in declaratia initiala se declara prin depunerea unei declaratii rectificative.

Declaratia se completeaza pe surse si categorii de venit, de catre contribuabil sau de catre imputernicitul/curatorul fiscal al acestuia, desemnat potrivit dispozitiilor Codului de procedura fiscala, inscriind corect, complet si cu buna-credinta informatiile prevazute de formular, corespunzatoare situatiei fiscale a contribuabilului.

Persoanele care au realizat venituri din mai multe surse sau categorii de venit pentru care exista obligatia depunerii declaratiei unice vor completa cate o sectiune pentru fiecare categorie si sursa de venit, atat pentru veniturile realizate, cat si pentru veniturile estimate (respectiv sectiunile referitoare la datele privind impozitul pe veniturile realizate, pe surse si categorii de venit din Romania sau din strainatate, datele privind impozitul pe veniturile estimate, pe surse si categorii de venit si/sau datele privind contributia de asigurari sociale de sanatate datorata de persoanele fizice care obtin din strainatate venituri din pensii, pentru fiecare drept de pensie), utilizand, daca este cazul, si „Anexa nr. .... la formularul 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice“, care se ataseaza la declaratia unica.

Persoanele fizice care utilizeaza programul de asistenta pentru completarea si editarea declaratiei unice nu completeaza „Anexa nr. .... la formularul 212 Declaratie unica privind impozitul pe venit si contributiile sociale datorate de persoanele fizice“.

A. Date de identificare a contribuabilului

1. In caseta „Cod de identificare fiscala“ se completeaza codul numeric personal al contribuabilului sau numarul de identificare fiscala atribuit de catre Agentia Nationala de Administrare Fiscala cu ocazia inregistrarii fiscale, dupa caz.

2. In caseta „Cod de identificare fiscala din strainatate“ se inscrie codul de identificare fiscala al contribuabilului nerezident, emis de autoritatea fiscala din statul al carui rezident este persoana fizica nerezidenta.

3. Rubrica „Nerezident“ se bifeaza de contribuabilii care la momentul realizarii venitului aveau calitatea de nerezidenti.

4. Rubrica „tara de rezidenta“ se completeaza numai in situatia beneficiarului de venit nerezident, care va inscrie tara in care este rezident fiscal la momentul realizarii venitului.

5. In rubricile „Nume“ si „Prenume“ se inscriu numele si prenumele contribuabilului.

6. Rubricile privind adresa se completeaza, dupa caz, cu datele privind adresa domiciliului fiscal al contribuabilului.

7. In rubrica „Cont bancar (IBAN)“ se inscrie codul IBAN al contului bancar al contribuabilului.

Pentru a vedea TOATE instructiunile de completare, click AICI»

Sursa: ANAF

Modificari importante in Codul fiscal!

Descarcati GRATUIT Raportul Special realizat de specialisti

Modificari FISCALE aduse de Legea Austeritatii. Explicatii si Exemple

Articole similare

Declaratia Unica in 2022. Model de completare pentru venituri obtinute din activitati independente impuse la norma de venitDeclaratia Unica: Dividendele repartizate in anul 2023 se cumuleaza cu cele din 2024 si se depune o singura declaratie la 25 mai?Declaratia Unica in 2022: din luna martie formularul NU va mai putea fi transmis in format hartieDECLARATIA UNICA 2022: modele completate pentru formularul 212Persoane care obtin venituri din chirii si din dividende. Cum se calculeaza CASS pentru 2023?Ultimele articole

PFA in 2022. Cum se raporteaza in Declaratia Unica pierderile fiscale din anii precedentiDeclaratia Unica in 2022: TOT ce trebuie sa stii despre depunerea si completarea Formularului 212Articole similare

Declaratia Unica in 2022: din luna martie formularul NU va mai putea fi transmis in format hartieDeclaratia unica 2022: modele completate pentru formularul 212Articole similare

Declaratia Unica in 2024. Noul model al formularului 212 a fost aprobat prin Ordinul 6/2024Sfaturi de la experti

Aplicarea sistemului RO e-Factura pentru serviciile cu locul prestarii in alt stat membru

Intrebare: Mentionez ca furnizorul nu a transmis factura prin SPV.

In acest caz, cum procedez?

vezi AICI raspunsul specialistilor <<

Cum setati in SAGA NC pentru AIC fara gestiune - raportare SAF-T si Intrastat

Intrebare: Nu stiu cum sa fac acest lucru in soft Saga. Anterior, ii intrebasem pe cei de la SAGA daca pot da codul NC fara sa creez articol de stoc si mi-au spus ca nu se poate.

vezi AICI raspunsul specialistilor <<

Subiectele saptamanii

Ce beneficii si facilitati salariale neimpozabile pot acorda angajatorii salariatilor intr-un an

Declaratia 101. Cum sa o completati daca treceti de la impozit micro la impozit pe profit in 2025

Registru Unic de Control. Este necesar un nou registru la schimbarea sediului social?

Declaratia 150. Ce modificari au fost aduse formularului prin Ordinul 2213/2025

Lichidare firma. Exemplu de MONOGRAFIE contabila utila in 2025 daca va inchideti firma

Va recomandam

Solutii complete de legislatia munciiDepunere declaratiiPortal PFABlogul specialistuluiCertificatul de atestare fiscalaCodul fiscal 2025Stiri juridiceIdei de afaceriInfoinstitutiiLink-uri utile

Codul muncii 2025Legea pensiilorAfaceri profitabile Declaratii fiscaleLegea contabilitatii 2025Monitorul oficialCodul civilCodul penal 2025Legislatie TVA