Raportul Special

realizat de specialisti

conf. dr. Camelia Hategan

Universitatea de Vest Timisoara

Introducere

Chiar daca s-au scris foarte multe materiale pe acest subiect, consideram ca intotdeauna mai ramane cate ceva de remarcat.

Ne propunem sa prezentam, in paralel, modul de reflectare in contabilitate a operatiunilor generate de contractul de leasing financiar, atat la locator, cat si la locatar, precum si aspectele fiscale ale acestor operatiuni.

Contabilitatea operatiunilor generate de contractul de leasing financiar

In aceasta lucrare subliniem doar aspectele practice intalnite, fara a mai defini si prezenta caracteristicile leasingului financiar, considerand a fi un domeniu bine cunoscut.

PFA II IF Taxe Impozite Deduceri Contributii 2025

Marea Carte Verde a Monografiilor Contabile 2025 - Editie revizuita stick USB

Ghidul practic al contabilitatii Legislatie explicata - Exemple detaliate - Monografii contabile complete

Din practica am observat ca exista unele diferente intre modul de facturare a operatiunilor de leasing financiar utilizat de diferiti locatori (institutiile financiare nebancare), pentru contractele de leasing financiar incheiate.

Aceasta diferentiere poate ridica anumite probleme privind modul de reflectare in contabilitate al acestora.

Am luat in studiu mai multe institutii financiare nebancare, respectiv contractele de leasing incheiate si facturile emise de catre acestea. Majoritatea contractelor de leasing nu sunt incheiate in moneda nationala, ci in valuta, iar facturarea se face in lei la cursul de schimb al respectivei valute.

Din analiza efectuata putem spune ca intalnim urmatoarele variante de facturare a ratelor de leasing:

● pe toata durata contractului rata de leasing se factureaza la cursul de la data fiecarei rate;

● pe toata durata contractului, rata de leasing se factureaza la un curs al contractului care este mentionat pe factura si se calculeaza o diferenta de curs intre cursul de la data facturarii si cel de la data contractului;

● in primul an, rata se factureaza la cursul contractului, iar din al doilea an, rata se factureaza la cursul de inchidere al exercitiului precedent si se calculeaza o diferenta de curs, situatie in care intalnim doua posibilitati:

? diferenta de curs se stabileste intre cursul de la data facturarii si cel de la data inchiderii exercitiului precedent (diferenta intre cursul de la data contractului si cea de la inchiderea exercitiului se inregistreaza contabil, prin reevaluarea creantelor/datoriilor exprimate in valuta, la inchiderea exercitiului);

? se calculeaza doua diferente de curs, una intre cursul de la data inchiderii exercitiului precedent si cursul de la data contractului, iar a doua diferenta este intre cursul de la data facturarii si cursul de la data inchiderii exercitiului precedent.

Consideram ca varianta corecta si completa este varianta a treia deoarece toate sumele sunt clar, distinct reflectate in factura. In primele doua situatii trebuie intocmita o anexa la factura cu calculul diferentelor, pentru ca inregistrarea operatiunilor in contabilitate sa fie corecta.

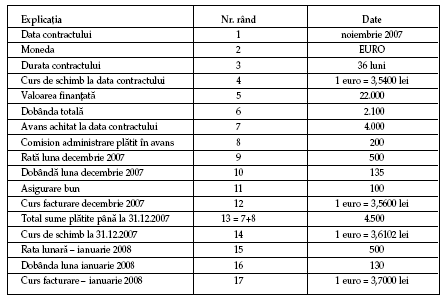

Pentru exemplificare se considera un contract de leasing financiar pentru un bun de folosinta indelungata care are urmatoarele caracteristici:

Prezentam in continuare o monografie privind contabilizarea operatiunilor de leasing financiar atat la locator, cat si la locatar. In registrul jurnal am mentionat doar simbolul conturilor, denumirea acestora fiind prezentata in Anexa.

Click aici pentru a vizualiza anexa

Mentionam ca operatiunile de leasing financiar pot fi incheiate de entitatile care au obiect de activitate cod CAEN 6491 Leasing financiar si sunt inregistrate ca institutii financiare nebancare (IFN).

Institutiile financiare nebancare sunt supravegheate de B.N.R. Astfel acestea aplica reglementari contabile elaborate de M.F.P. impreuna cu BNR, respectiv Ordinul nr. 5/2005, cu modificarile si completarile ulterioare.

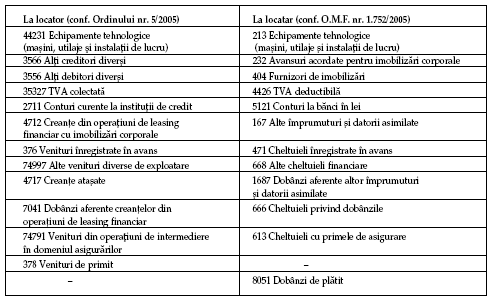

In exemplul nostru am considerat ca locatar un agent economic care aplica prevederile din Ordinul M.F.P. nr. 1.752/2005 pentru aprobarea reglementarilor contabile conforme cu directivele europene. (vezi tabelul din pagina alaturata)

Din monografia prezentata se constata diferente de reglementare contabila pentru cele doua categorii de entitati.

● Una din ele se refera la comisionul de administrare al contractului de leasing financiar.

? In cazul in care comisionul se incaseaza la data incheierii contractului pentru toata durata acestuia, comisionul este un venit in avans pentru institutiile financiare nebancare. La locatar se ridica intrebarea: Este corect sa fie inregistrat in contul 471 ?Cheltuieli inregistrate in avans? sau ar trebui inclus in costul de achizitie al bunului?

Conform prevederilor punctului 54 din Ordinul M.F.P. nr. 1.752/2005 pentru aprobarea reglementarilor contabile conforme cu directivele europene, ?Costul de achizitie cuprinde pretul de cumparare, ... si alte cheltuieli care pot fi atribuibile direct achizitiei bunurilor respective?.

Putem considera comisionul de administrare al contractuluide leasing o cheltuiala direct atribuibila?

Raspunsul poate fi afirmativ sau negativ, in functie depoliticile contabile ale entitatii respective.

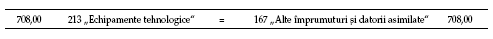

In situatia afirmativa includem comisionul in costul de achizitie al bunului, iar inregistrarea contabila va fi:

Trecerea pe cheltuieli a comisionului se va face prin includerea in valoarea bunului, respectiv prin amortizare, dar durata de utilizare a bunului este mai mare decat durata contractului de leasing, deci este in avantaj fiscal statul, dar in acelasi timp si actionarii datorita unui rezultat anual majorat.

Daca aplicam aceasta metoda se ingreuneaza evidenta ratelor; o solutie ar fi utilizarea conturilor analitice ale contului 167 ?Alte imprumuturi si datorii asimilate?: unul pentru rate si unul pentru comision.

In situatia in care comisionul de administrare ramane inregistrat ca o cheltuiala in avans (asa cum am prezentat in monografia noastra), atunci trecerea pe cheltuieli se va esalona pe durata contractului de leasing financiar care este mai mica decat cea de utilizare a bunului, deci un avantaj fiscal al entitatii.

Oricum, in practica, intalnim de cele mai multe ori inregistrarea comisionului ca o cheltuiala efectiva a lunii in care se inregistreaza, fara a tine cont de aspectele mentionate mai sus.

? Din studiul efectuat am observat ca exista si situatia in care comisionul se factureaza lunar, in acest caz considera m ca este o cheltuiala a perioadei respective.

● O alta diferentiere consta in faptul ca la IFN dobanda nu se inregistreaza in contabilitate la data contractului, ci la fiecare scadenta, solutie care ni se pare mai potrivita, deoarece, in practica, agentii economici nici nu prea utilizeaza conturile in afara bilantului, avand in vedere ca sumele din aceste conturi nu se raporteaza la nicio institutie.

● A treia diferentiere este data de contul 378 ?Venituri de primit? care nu are echivalent in planul de conturi actual al agentilor economici. In trecut, existau conturile de ?Diferente de conversie? care erau un echivalent al cheltuielii sau venitului din diferenta de curs. Consideram ca ar fi de dorit sa se introduca si in planul de conturi al agentilor economici conturile ?Cheltuieli de platit? si ?Venituri de primit?.

Fiscalitatea operatiunilor generate de contractul de leasing financiar

Din punct de vedere fiscal, operatiunile de leasing financiar sunt supuse urmatoarelor impozite si taxe:

● Taxa pe valoarea adaugata se aplica la valoarea finantata din contract, precum si la dobanda. Daca facem o comparatie intre obiectul de activitate al IFN si cel al institutiilor de credit observam ca obiectul lor este asemanator, si anume cel de acordare de credite, operatiunile de leasing financiar fiind asimilate operatiunilor de creditare.

In Codul fiscal, la art. 141 alin. (2) lit. a), se mentioneaza ca prestarile de servicii financiare si bancare sunt scutite de TVA. Care este justificarea aplicarii TVA la dobanda? Este dobanda o valoare adaugata, care trebuie impozitata? Daca este, atunci ar trebui impozitata la toti contribuabilii.

O alta justificare ar fi aceea ca, prin operatiunile de leasing se realizeaza o livrare a unui bun si atunci toata tranzactia (valoarea bunului si dobanda) trebuie impozitata.

Sau faptul ca operatiunile de leasing financiare sunt operatiuni ?nebancare? fiindca sunt realizate de institutiile financiare nebancare, dar sub supravegherea Bancii Nationale a Romaniei.

Un caz similar este aplicarea TVA la asigurarea bunului, atunci cand societatea de leasing este un intermediar.

Daca asigurarea se incheie cu societatea de asigurari, prima de asigurare este fara TVA. In acest caz se mai pune problema valorii adaugate? Pentru ca refacturarea asigurarii poate fi la acelasi pret, doar faptul ca se intermediaza, sa fie baza pentru aplicarea TVA?

● Impozitul pe profit este influentat la locator de veniturile din dobanzi si comisioane obtinute, iar la locatar de cheltuiala cu dobanda aferenta contractului si cheltuiala cu amortizarea bunului ce face obiectul contractului de leasing financiar;

● Impozitul asupra mijloacelor de transport se datoreaza de catre locatar (utilizator), justificarea fiind data de faptul ca locatarul utilizeaza mijlocul de transport.

In concluzie, vrem sa subliniem faptul ca ar trebui aplicat principiul reciprocitatii atat in domeniul contabil, cat si fiscal, pentru ca inregistrarea in contabilitate, precum si impunerea operatiunilor de leasing financiar si a accesoriilor acestora sa fie o imagine in oglinda pentru partile implicate.

Bineinteles, daca s-ar putea aplica principiul reciprocitatii la toate operatiunile din economie, iar toate reglementarile contabile si fiscale ar fi perfecte, nu am mai avea subiecte pentru a scrie in aceasta revista.

Bibliografie

Codul fiscal

Ordinul M.F.P. nr. 1.752/2005 pentru aprobarea reglementarilor contabile conforme cu directivele europene

Ordinul B.N.R. nr. 5/2005 pentru aprobarea Reglementarilor contabile conforme cu directivele europene, aplicabile institutiilor de credit, modificat

si completat prin Ordinul guvernatorului Bancii Nationale a Romaniei nr. 24/2006 si prin Ordinul guvernatorului Bancii Nationale a Romaniei nr. 11/2007

Camelia Hategan ? Contabilitatea generala a institutiilor de credit, Editura Eurostampa, Timisoara, 2008

Elena Iordache ? Contabilizarea operatiunilor de leasing la institutiile financiare nebancare, Revista Romana de Monografii Contabile, Martie 2008

Ministerul Finantelor Publice ? Ghid practic, Reglementari contabile conforme cu directivele europene, Editura IRECSON, Bucuresti, 2006

Acest articol este preluat din Revista Romana de Fiscalitate. Avand peste 3.700 de abonati platitori, Revista Romana de Fiscalitate este un punct de referinta pentru toti cei interesati de domeniul fiscal. Daca sunteti interesat de articole de specialitate bine documentate, semnate de "nume grele" din lumea fiscalitatii descarcati gratuit numarul din decembrie al Revistei Romane de Fiscalitate.

Drepturile de proprietate intelectuala asupra continutului acestui articol apartin Editurii Rentrop & Straton. Articolul poate fi preluat in limita a 500 de caractere, cu conditia sa fie insotit de textul: "Sursa: Portalul fiscalitatea.ro" si link catre www.fiscalitatea.ro . In caz contrar, vom actiona conform legilor privind protectia drepturilor de proprietate intelectuala.

Articol adaugat in 3 februarie 2009

Modificari importante in Codul fiscal!

Descarcati GRATUIT Raportul Special realizat de specialisti

Modificari FISCALE aduse de Legea Austeritatii. Explicatii si Exemple

Articole similare

Bugetul unui startup: Cum sa il gestionezi eficient in primul an de activitateStudiu UHY: Taxele impuse de guvern pentru firme sunt mai mari decat media la nivel globalStudiu de caz: Eliberarea de bonuri fiscale. Incasari ulterioare aferente produselor livrateExamenul de atribuire a calitatii de consultant fiscal sau de consultant fiscal asistent in anul 2016MFP intra in actiune: ANAF, reorganizata din temelii (Proiect de Hotarare)Ultimele articole

30 de ani impreuna! O poveste de succes - Rentrop&Straton, liderul informatiilor specializate din Romaniae-Factura in 2025. Cum sa procedati daca ati primit in mod ERONAT facturi pe CUI-ul firmei dvsImpozitarea tichetelor cadou. Reglementari cheie si studii de caz practiceBolt taxi. Tratament fiscal util in cazul unui raport BoltTrecere la Reges-Online. Administratorii pot opera in sistem daca NU sunt angajati in firma?Articole similare

Actele normative cu incidenta in materie fiscala in perioada 8-15 martie 2018Nou pe piata: Primul Ghid complet de FISCALITATE internationalaIntreprindere individuala. Completarea si depunerea declaratiei 600SAF-T: Pana pe 31 august 2022 contribuabilii mari trebuie sa depuna D406NOUTATI LEGISLATIVE - MODIFICARI IN TERMENELE DE PASTRARE ALE DOCUMENTELOR !Ultimele articole

30 de ani impreuna! O poveste de succes - Rentrop&Straton, liderul informatiilor specializate din RomaniaLaptopul ASUS nu se aprinde? 5 pasi simpli pentru a identifica problema[CONFERINTA FISCALITATE & Contabilitate] Modificarile legislative si implicatiile in activitatea taPrimii pasi in antreprenoriat: ce trebuie sa stii inainte sa iti deschizi propria afacereDeclaratii ANAF. Ce obligatii fiscale au contribuabilii in luna MAI 2025Articole similare

Este posibila acordarea unei burse private de catre o microintreprindere?[IMPLICATII FISCALE] Donare autoturism unei persoane fizice de catre o microintreprindereZoom fiscal: Limite de deductibilitate ale unor categorii de cheltuieliCe directie va lua ANAF pentru viitoarele controale la societati?Cotizatii platite de societate catre o organizatie. Cum stabilim cheltuielile deductibile?Ultimele articole

Lichidare firma. Exemplu de MONOGRAFIE contabila utila in 2025 daca va inchideti firmaIMPOZIT dividende. 5 intrebari si raspunsuri cu privire la cota de IMPOZITare in 2025 + alte aspecte contabileDeclaratia 101. Cum sa o completati daca treceti de la IMPOZIT micro la IMPOZIT pe profit in 2025Tichete cadou de Craciun. Se mai calculeaza IMPOZIT si CASS daca suma de 300 lei este neimpozabila?30 de ani impreuna! O poveste de succes - Rentrop&Straton, liderul informatiilor specializate din RomaniaArticole similare

Cheltuieli formare profesionala. Ce cheltuieli pot fi deduse la calculul impozitului pe PROFIT?Asociere in participatiune. Calcul amortizareAvantajele in natura privind utilizarea in folos personal a autoturismelor de serviciu, eliminate (proiect de OG)Codul fiscal 2011 - Titlul VII (partea I)Bunuri acordate gratuit in scopul stimularii vanzarilorUltimele articole

Lichidare firma. Exemplu de MONOGRAFIE contabila utila in 2025 daca va inchideti firmaImpozit dividende. 5 intrebari si raspunsuri cu privire la cota de impozitare in 2025 + alte aspecte contabileDeclaratia 101. Cum sa o completati daca treceti de la impozit micro la impozit pe PROFIT in 2025Impozit pe PROFIT. Firmele NU pot trece la impozit micro din 2026, chiar daca indeplinesc conditiileImpozit dividende. 3 intrebari si explicatiile specialistului daca incasati dividende in UEArticole similare

Asigurare raspundere civila. Ce cheltuieli sunt deductibile fiscal?Codul fiscal 2011 - Titlul IX (partea I)Afla care sunt cele 14 formulare cu termen la 25 februarieCalendar ANAF februarie 2024. Ce declaratii fiscale trebuie sa depuna contribuabilii si termenele limitaTitlul II, Capitolul II pct. 71 - 861Ultimele articole

LEASING financiar, autoturism cu utilizare mixta. MONOGRAFIE contabilaLEASING financiar autoturism. Cheltuiala cu amortizarea este deductibila integral?LEASING financiar, achizitie auto. La ce data se inregistreaza datoria in contabilitate?Mijloace fixe. Poti modifica durata de utilizare a mijloacelor fixe?Deductibilitate cheltuieli. Costurile cu achizitia unei masini in LEASING financiar sunt sau nu deductibileSfaturi de la experti

Aplicarea sistemului RO e-Factura pentru serviciile cu locul prestarii in alt stat membru

Intrebare: Mentionez ca furnizorul nu a transmis factura prin SPV.

In acest caz, cum procedez?

vezi AICI raspunsul specialistilor <<

Cum setati in SAGA NC pentru AIC fara gestiune - raportare SAF-T si Intrastat

Intrebare: Nu stiu cum sa fac acest lucru in soft Saga. Anterior, ii intrebasem pe cei de la SAGA daca pot da codul NC fara sa creez articol de stoc si mi-au spus ca nu se poate.

vezi AICI raspunsul specialistilor <<

Subiectele saptamanii

Ce beneficii si facilitati salariale neimpozabile pot acorda angajatorii salariatilor intr-un an

Declaratia 101. Cum sa o completati daca treceti de la impozit micro la impozit pe profit in 2025

Registru Unic de Control. Este necesar un nou registru la schimbarea sediului social?

Declaratia 150. Ce modificari au fost aduse formularului prin Ordinul 2213/2025

Obligatiilor companiilor in ceea ce priveste inregistrarea si raportarile la O.N.P.C.S.B

Va recomandam

Solutii complete de legislatia munciiDepunere declaratiiPortal PFABlogul specialistuluiCertificatul de atestare fiscalaCodul fiscal 2025Stiri juridiceIdei de afaceriInfoinstitutiiLink-uri utile

Codul muncii 2025Legea pensiilorAfaceri profitabile Declaratii fiscaleLegea contabilitatii 2025Monitorul oficialCodul civilCodul penal 2025Legislatie TVA